Características clave

Las transacciones Pix comparten una base común en todas las instituciones:

Liquidación instantánea

Los fondos típicamente se liquidan en 10 segundos, con SPI garantizando la finalización o el timeout manejado de forma transparente.Disponibilidad 24/7

Pix opera continuamente — incluyendo fines de semana, feriados y fuera del horario comercial.Irrevocabilidad

Una vez que un Pix está completado y acreditado, no puede ser revertido excepto a través de flujos regulados (Reembolsos, Devoluciones, MED).ID End-to-End (E2E)

Cada transacción Pix recibe un identificador E2E único para auditabilidad, conciliación y manejo de disputas.Interoperabilidad

Cualquier participante de Pix puede enviar o recibir Pix de cualquier otro, independientemente de la institución, plataforma o canal.Límites configurables

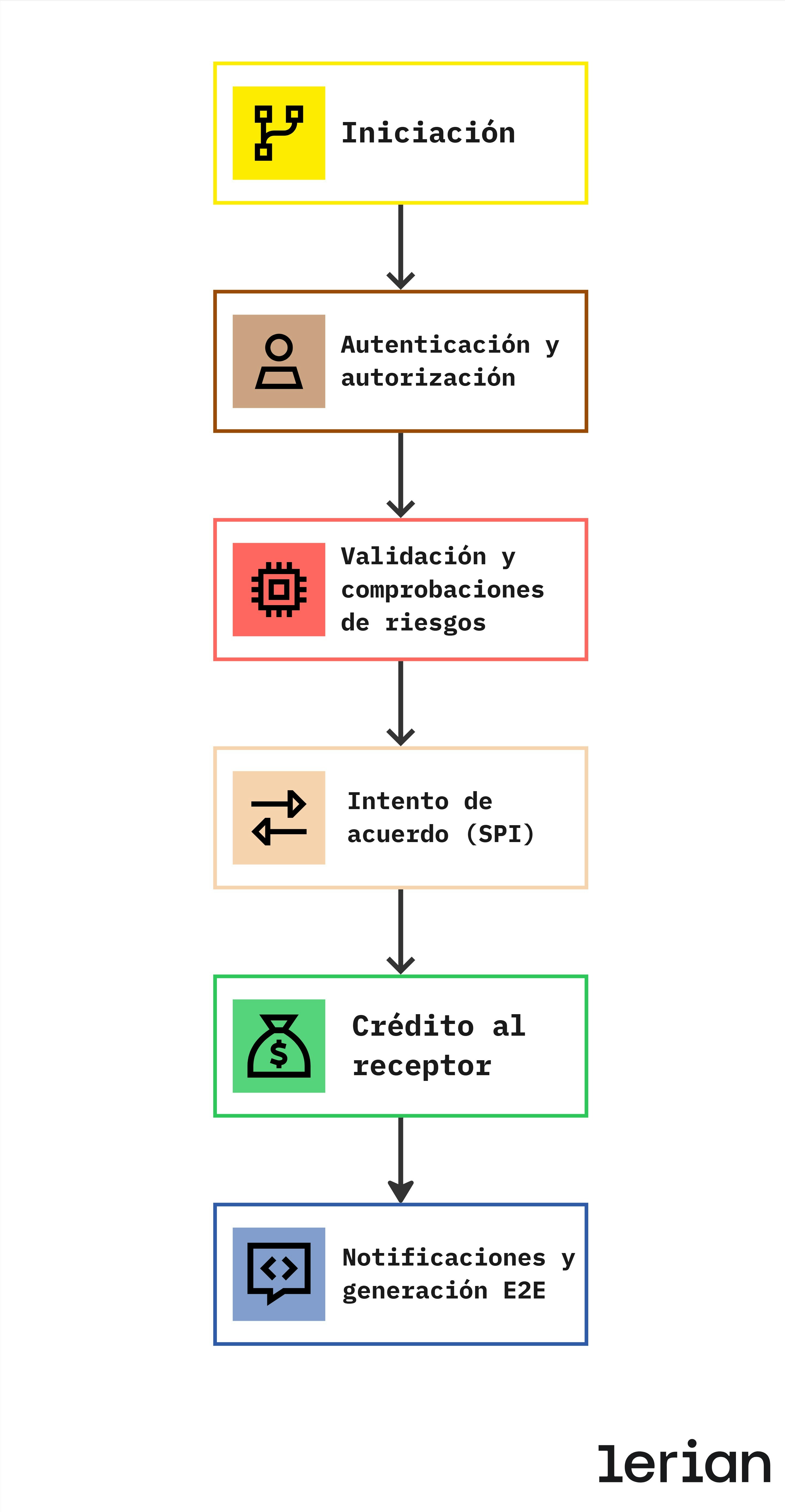

Las instituciones deben aplicar límites regulatorios e internos para seguridad y control de fraude.Cómo funciona una transacción Pix (Flujo End-to-End)

-

Iniciación

El usuario inicia una transferencia Pix usando uno de los métodos de direccionamiento disponibles:

- Clave Pix

- Código QR (estático o dinámico)

- Datos bancarios manuales

- Código EMV de copiar y pegar

Para aprender más sobre los códigos QR de Pix, por favor visite la documentación de Códigos QR.

- Autenticación y autorización La institución remitente debe autenticar al usuario con mecanismos robustos (ej., biometría, 2FA, confianza del dispositivo). El consentimiento del usuario es obligatorio.

-

Validación y verificaciones de riesgo

Antes de enviar cualquier cosa al SPI, la institución debe validar:

- Condición de la cuenta (activa, no bloqueada, KYC verificado)

- Disponibilidad de saldo

- Límites (por transacción, diarios, nocturnos, mensuales)

- Validez de la clave Pix (si aplica)

- Evaluaciones de riesgo (indicadores antifraude, verificaciones de velocidad)

-

Intento de liquidación (SPI)

La institución envía la transferencia al SPI (Sistema de Pagos Instantáneos de BACEN), que:

- Valida el mensaje

- Lo enruta a la institución receptora

- Liquida la transacción entre instituciones

-

Crédito al receptor

La institución receptora debe acreditar la cuenta inmediatamente, incluso si:

- Ocurre fuera del horario comercial

- Los sistemas están bajo carga

- El monto es alto (excepto para casos marcados por antifraude)

-

Notificaciones y generación de E2E

- Ambas instituciones reciben el estado actualizado de la transacción

- La transacción recibe un ID E2E único

- Webhooks o notificaciones internas actualizan sistemas y usuarios

Tipos de transacciones Pix

Las transacciones Pix se clasifican en algunas categorías estandarizadas gobernadas por BACEN.

1. Cash-Out (Enviar Pix)

El pagador envía fondos a otra cuenta usando una clave Pix, código QR o datos bancarios. Flujo (resumen):

- El usuario inicia la transferencia

- La institución verifica saldo + límites + clave

- La transacción se envía al SPI

- El receptor acredita instantáneamente

- Ambas partes reciben actualizaciones + ID E2E

- Transferencias P2P

- Pagos a comerciantes

- División de cuentas

- Pagos divididos de marketplace (cuando se combina con Pix Cobrança)

2. Cash-In (Recibir Pix)

El cliente recibe una transferencia Pix de cualquier otra institución. Flujo (resumen):

- La institución receptora es notificada vía SPI

- La cuenta debe ser acreditada inmediatamente

- Las notificaciones se envían para conciliación

- La transacción se registra con ID E2E

- Salarios o desembolsos corporativos

- Liquidaciones de comerciantes

- Pagos recurrentes de clientes

3. Reembolso (Devolución)

Flujo regulado que permite a las instituciones devolver fondos al remitente original. Los reembolsos pueden ser activados por:

- Solicitud del cliente

- Reembolsos de comerciantes

- Pagos duplicados

- Errores operacionales

- Casos MED relacionados con fraude

- Usar mensajería estándar de BACEN

- Estar vinculados a la transacción original

- Seguir reglas de valor y elegibilidad

4. Reversión (Chargeback / pacs.004)

Usado en casos regulados especiales — a menudo vinculados a MED o correcciones operacionales. Las reversiones siguen reglas estrictas de BACEN y no son lo mismo que reembolsos de comerciantes.

Transacciones Pix intra-ledger

Cuando ambas cuentas pertenecen a la misma institución:

- La transferencia no pasa por SPI

- La institución la procesa internamente

- El ID E2E aún puede asignarse para trazabilidad

- Todas las validaciones estándar aplican (límites, fraude, saldo)

Capas de validación (Regulatoria + Operacional)

Cada transacción Pix pasa por múltiples validaciones antes de ser enviada al SPI:

1. Verificaciones de cuenta

- Cuenta activa

- No bloqueada

- KYC completo

2. Disponibilidad de fondos

- Saldo suficiente

- Retenciones temporales liberadas

3. Validación de clave Pix

Si el usuario paga vía clave, los detalles del destinatario deben obtenerse de DICT y confirmarse.4. Límites regulatorios

- Por transacción

- Límite diario

- Límite nocturno (obligatorio)

5. Verificaciones de riesgo y fraude

Las instituciones pueden aplicar:- Verificaciones de velocidad

- Huella digital del dispositivo

- Análisis de comportamiento

- Marcadores de fraude conocido

6. Idempotencia

Cada transferencia Pix debe tener un ID de transacción único. Esto evita transferencias duplicadas durante reintentos.Controles operacionales y seguridad

Requisitos de autenticación

La autenticación robusta del cliente es obligatoria para todas las operaciones de envío Pix.Notificaciones y Webhooks

Después de acreditar, las instituciones deben notificar a sistemas y usuarios. Los webhooks permiten conciliación en tiempo real.Manejo de errores

Las categorías de error comunes incluyen:- Timeout

- Clave inválida

- Fondos insuficientes

- Límite diario/nocturno excedido

- Transacción sospechosa bloqueada

Auditabilidad

Pix requiere trazabilidad completa:- Logs

- Marcas de tiempo

- ID E2E

- Metadatos de cuenta

Límites de transacción (Reglas BACEN)

Los límites de transacción Pix existen para reducir el riesgo de fraude, proteger a los usuarios finales y mantener la seguridad operacional en todo el ecosistema de pagos instantáneos. BACEN define estándares mínimos de seguridad, y las instituciones pueden agregar restricciones adicionales dependiendo de su apetito de riesgo. Los límites de Pix se dividen en límites regulatorios obligatorios y límites definidos por la institución.

1. Límites regulatorios obligatorios (BACEN)

Límite nocturno (Tope por transacción)

Las instituciones deben aplicar un límite máximo más bajo entre 20:00 y 06:00. Requisitos regulatorios:- Máximo por defecto: R$ 1.000

- Las instituciones pueden establecer un valor por defecto más bajo (ej., R 200)

- Los clientes pueden reducir este límite instantáneamente

- Los clientes pueden aumentar este límite solo después de un mínimo de 24 horas de espera

- Los clientes pueden ajustar la ventana nocturna (ej., extender a 18h–08h)

- Transferencia Pix (cash-out)

- Pago con código QR Pix

- Pix Saque/Troco

- Pagos Pix Cobrança iniciados de noche

Provisión para límites controlados por el cliente

Las instituciones deben ofrecer a los clientes la capacidad de configurar sus propios límites, por:- Transacción

- Día

- Máximo nocturno

- Otras formas de segmentación basada en riesgo

- Reducciones → deben tener efecto inmediatamente

- Aumentos → solo pueden tener efecto después de un mínimo de 24 horas (retraso de seguridad)

Obligación de analizar solicitudes de aumento de límite

Cada institución debe:- Aceptar solicitudes de clientes para aumentar límites

- Evaluarlas a través de criterios de riesgo

- Otorgar o denegar basándose en política de fraude

- Aplicar aumentos solo después del período de espera regulatorio (24h+)

Límites de Saque/Troco (Retiro de efectivo en comercios)

Pix Saque y Pix Troco tienen sus propios topes:- Por defecto: R$ 500 por transacción

- Las instituciones pueden ofrecer voluntariamente hasta R$ 3.000 por transacción

- Los clientes pueden reducir este límite instantáneamente

- Los aumentos siguen la misma regla de 24h

Obligaciones de crédito (independientes de límites)

Incluso si se exceden los límites, una vez que un Pix es acreditado al receptor:- La transacción se vuelve irrevocable

- Solo los flujos MED o de reembolso pueden revertirla

- Las instituciones no pueden “deshacer” un Pix completado por iniciativa propia

2. Límites definidos por la institución (Configurables)

Más allá de las reglas obligatorias, las instituciones pueden agregar sus propios controles, como:

Límite por transacción

Monto máximo permitido para una sola operación Pix.Límite diario

Tope en el monto total de Pix por usuario por día calendario.Límite mensual (opcional)

Usado principalmente por cuentas corporativas o modelos de riesgo fintech.Segmentación basada en riesgo

Las instituciones pueden ofrecer:- Límites más estrictos para nuevos clientes (ej.: primeros 7 días)

- Diferentes límites para usuarios de alto riesgo o cuentas marcadas

- Límites dinámicos ajustados por comportamiento del cliente

3. Reglas operacionales requeridas por BACEN

Reducción inmediata de límite

Los clientes pueden reducir sus límites instantáneamente.Aumento de límite retrasado

Todos los aumentos deben respetar:- 24 horas mínimo antes de hacerse efectivos

- Período de espera adicional opcional (elección de la institución)

Horas de riesgo pico

Los límites nocturnos aplican específicamente a flujos de cash-out, ya que representan el principal vector de pérdidas por fraude.Aplicación en tiempo real

Las instituciones deben verificar límites antes de enviar una transacción al SPI. Un Pix que viola límites debe ser rechazado localmente, no después de llegar al SPI.4. Comportamiento de límites en el ciclo de vida de la transacción

Durante una iniciación Pix

La institución remitente debe verificar:- Saldo disponible

- Límite de transacción

- Límite diario

- Límite nocturno

- Límite de Saque/Troco (si aplica)

- Límites de fraude/velocidad

- Límites configurados por el cliente

Durante reintentos

Los límites deben validarse nuevamente. La idempotencia previene transferencias duplicadas pero no evita las verificaciones de límites.Durante flujos de comerciantes

Los códigos QR dinámicos también deben respetar:- Límites del cliente

- Reglas de hora del día

- Topes de Saque/Troco

5. Comunicación recomendada al cliente

BACEN requiere que las instituciones:

- Expliquen los límites claramente

- Ofrezcan autoservicio al cliente para ajustar límites

- Muestren aumentos pendientes y fechas de activación

- Notifiquen a los clientes en caso de comportamiento sospechoso

6. Tabla resumen

| Tipo de Límite | ¿Obligatorio? | Por Defecto (BACEN) | Controles del Cliente | Reglas de Activación |

|---|---|---|---|---|

| Por transacción | Opcional | Definido por institución | Aumentar/reducir | Reducir = inmediato / Aumentar = 24h |

| Diario | Opcional | Definido por institución | Aumentar/reducir | Reducir = inmediato / Aumentar = 24h |

| Nocturno (20h–06h) | Sí | Máx R$ 1.000 | Personalizable por cliente | Aumentar = retraso 24h |

| Saque/Troco | Sí | R$ 500 por defecto | Configurable por cliente | Aumentar = retraso 24h |

| Mensual | Opcional | Definido por institución | Aumentar/reducir | Definido por institución |